您现在的位置:首页 > 鼎实投研 > 鼎实研究 > 资本市场的良心品种 | 可转债系列之一

A股历史过去20年的高波动特性,让许多非专业投资者苦不堪言(说得好像专业投资者就不苦一样)。

大部分的股民在过去的A股历史的熏(zhe)陶(mo)下,造就了“五年不开张,开张吃五年”的暴利心态。

对于牛市的识别和杠杆手法成为了许多股民心目中的投资圣杯,但是结果却往往一地鸡毛。

对于大牛市的启动择时和牛市顶部的及时高抛,实际上能完美完成低买高卖两个动作的选手凤毛麟角。

系统性牛熊市的识别背后是关于宏观经济、货币政策、资产比价、制度红利以及筹码供求的一整套全面和深度的认知,这一整套堪称艺术的功夫比去把握个股的难度实在大太多了,因此在牛市中乘帆而行并顺利下车的民间高手只存在于一些口口相传的A股传说中。

今天给大家介绍一款天然保护散户投资者的资产----可转债。

可转债被誉为投资品种中的良心王,保护中小投资者在这款产品中不再是单纯的喊口号,而是实实在在的写到条款里面去。

小实可以摸着从业多年攒积的一点良心跟大家说,可转债对中小投资者的友好程度可以与小实媲美。

大家先来感受下可转债大盘指数的画风,下图是中证转债指数(黄线)和上证指数的对比图。

07、09、15的三次牛市高点是依次上移的,而每一次的熊市回撤也是明显小于上证的。他是怎么做到的?

这完全归功于可转债上涨与下跌非对称的特性。我们可以把可转债分割成一个低息信用债+一个个股看涨期权,正股价格如果在转股价之上继续上涨,转债会跟随上涨,正股如果在转股价之下进一步下跌,则转债跌到债底就不会继续下跌。

下图是已经退市的山鹰转债03年到07年的价格走势,可以看到整个生命周期里山鹰转债最低价都没有低于100块,最终转债走高到120达到强制赎回条件而结束。

图表来源:wind

我们再来看看正股山鹰纸业在同一个时间段的走势(前方高能,以免勾起您曾经的站岗回忆,请深呼吸)

图表来源:wind

山鹰转债通过连续的下修转股价达到6次,来不断压低转股溢价率,增加转债弹性。最后在不给力的股价走势下,硬生生地把转股价从初始的8.41大幅下修到3.32,从而完成华丽转身,让转债持有者顺利转股。

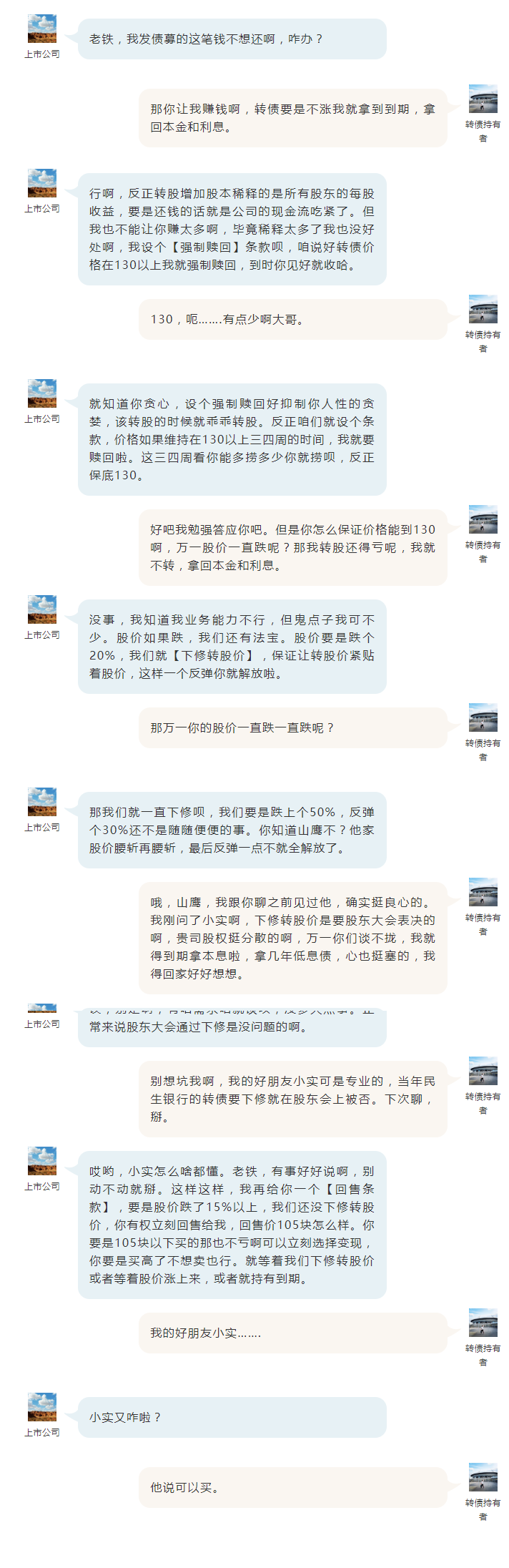

以上案例是不是颠覆了大家对于上市公司与中小投资者对立的刻板印象?上司公司为什么突发慈悲放粮赈灾?

因为可转债这个品种上,转债持有者的利益诉求和上市公司是一致的----顺利转股。

上面对话中的三个条款就是可转债关键的三个条款【强制赎回】【下修转股价】【回售条款】,其中前两者是上市公司的触发选择条款,第三个是转债持有人的触发选择条款。这三个条款让上市公司与持有人之间的利益诉求得到了完美的平衡。

说到这里,大家都知道可转债是个好东西了。那怎么买呢?

下面要开始敲黑板划重点了,建议各位同学先收藏一波以便重复回顾。任何资产的买卖首先涉及到估值定价,然后才是低买高卖。小实从可转债纷繁复杂的估值指标中,选取了两个最有代表性的估值指标,分别对应刻画债性的【纯债溢价率】和刻画股性的【转股溢价率】

01. 纯债溢价率 = (可转债市价 – 纯债价值)/ 纯债价值

纯债价值是用可转债的未来现金流(未来收到的本金和利息)通过用同评级同期限的信用债的到期收益率折现而得的现值,可以看成是可转债的极限低位,俗称债底。可转债因为附加了一个转股的期权,因此在发行利率上比同评级同期限信用债要低,如果转债价格接近纯债价值的时候(纯债收益率接近0),等于本息收益是跟同评级同期限的信用债是一致的,那持有人就白白得了一个转股期权。这个时候主流资金就有了明显的套利空间,因此转债跌到纯债价值附近的时候不会随正股进一步下跌。

需要注意的是纯债溢价率接近于0这种现象更多地会出现在正股大幅低于转股价的情况下。下图是林洋转债的走势,去年三季度时债底在87块,整个三季度转债价格都在债底附近横盘,纯债溢价率接近0。

我们再来看看正股林洋能源的走势,转股价在8.8块,去年股价大幅低于转股价。

另外,批量个券的纯债溢价率接近0的现象只会出现在A股系统性熊市当中。

下图是2018年6月份以后中证转债指数(黄线)和上证指数的分化走势。下半年有批量转债越来越接近纯债价值,因此转债在这段时间提前于A股见底了。

图表来源:wind

数据来源 wind 鼎实复利资产配置

当然中证转债指数的成分中大盘转债的权重比较高,未必能代表大部分个券的情况。那我们来看看有代表性的估值指标情况,图中红线是全部个券的纯债溢价率中位数的走势(左轴),红框部分是去年下半年转债见底的位置,从全部可转债的纯债溢价率中位数来看,期间落入了15%附近的低位区,10月份直接到达了10%的极限低位。

当然这种天上掉馅饼的位置不会经常出现,严格来说除非未来出现大面积的转债违约潮(目前可转债历史上从来没有出现违约的个券),否则这样的绝对估值低位只会出现在大盘系统性熊市当中。那么,现在我们知道纯债价值这个铁底的威力了,纯债溢价率就是用来评估相比债底的溢价,溢价越小绝对的安全边际越大。

02. 转股溢价率=(转债价格-转换价值)/转换价值

转换价值=100/转股价格*正股当前价格

转换价值就是按照转股价格转换成股票后的市值,转股溢价率就是衡量转债价格相比转换价值的溢价情况。溢价越小,随正股上涨而上涨的弹性越大;溢价越大,则向上弹性变小。严格来说,在转股期内不会出现转股溢价率<0的情况,一旦维持负值,就出现了隔日转股套利的空间,会被这种风险极低的隔日转股套利把负值空间抹平。转债向上的弹性要靠转换价值的上升,根据公式来看,可以通过正股价格的不断上涨来带动,也可以通过转股价的下调来完成。可转债的下修转股价条款就是当正股下跌幅度过大使得转股溢价率拉大失去转债弹性时,用来压低转股溢价率恢复转债的向上弹性的。

以上两个指标是分别刻画债性和股性的估值指标,指标数值为负,则都会出现套利空间。指标数值越大,估值越高;指标数值越小,估值越低。但两者并不是同步的,由于股价波动比较大,因此转股溢价率的变化短期会比较大。而纯债价值的变动是个慢变量,短期变化不大。因此从两个指标的情况来看,纯债溢价率的低估值提供的是绝对的安全边际,而转股溢价率的低估值需要进一步考虑正股的安全边际情况。

The End