您现在的位置:首页 > 鼎实投研 > 鼎实研究 > WOFE私募现状及未来发展思考 | 私募投资

2019年9月20日,美国管理规模高达600亿美金的著名量化对冲基金Two Sigama宣布其在华设立的外商独资企业——腾胜投资正式在中国基金业协会登记成为私募基金管理人,而早于Two Sigama拿到私募基金管理人牌照的另一家美国头部量化对冲基金D.E.Shaw的全资子公司——德劭投资则在随后的9月25日正式备案了自己在国内的第一只私募基金——德劭锐哲中国私募证券投资基金,两个美国头部量化对冲基金在国内的布局将我们的注意力拉到了私募证券行业里面的WOFE(Wholly Owned Foreign Enterprise,即外商独资企业)这一群体。

WOFE私募的现状

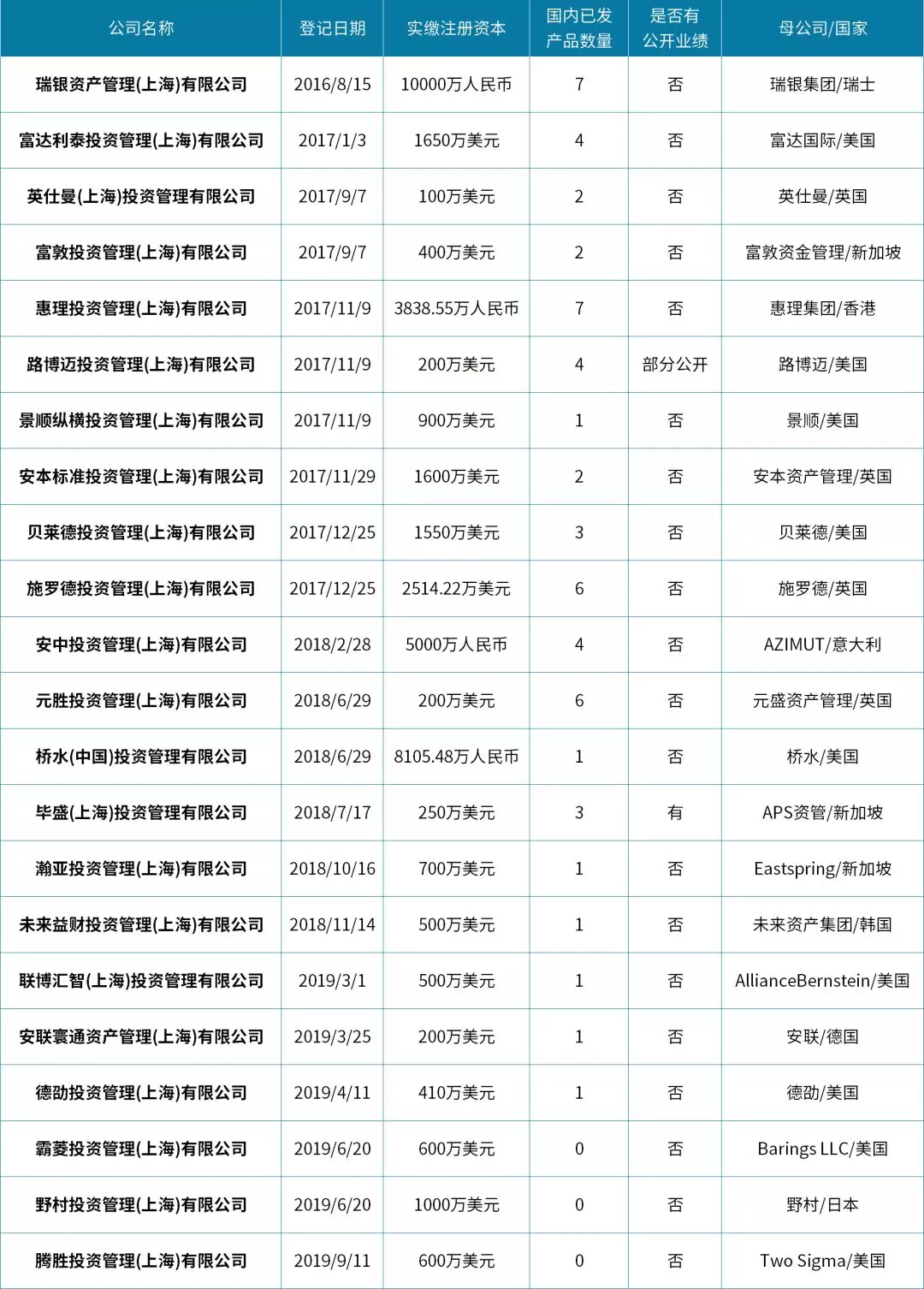

作为第八轮中美战略与经济对话的成果之一,2016年6月中国证监会允许符合条件的外商独资和合资企业申请登记成为私募证券基金管理机构,2016年8月瑞银资产管理(上海)有限公司就成为了首家拿到私募基金管理人牌照WOFE机构。截止2019年9月末,共有22家WOFE拿到了私募管理人牌照,我们对这些WOFE机构的情况做了一些梳理,详见下图:

数据来源:中国证券投资基金业协会,广州好投整理

从上图数据可以看出,从2016年8月首家WOFE机构拿到私募牌照开始,每年获批的家数都比较稳定,2017年9家,2018年6家,2019年截止9月底也是6家。

从机构质量来看,全球知名的资产管理公司基本都已在中国布局,其中来自美国的有9家,来自英国的4家,来自新加坡的3家,来自日本、德国、瑞士、意大利、韩国、香港各1家(这与几个国家在全球金融市场的地位匹配)。

22家WOFE机构的实缴注册资本整体都较大,其中实缴注册资本超过400万美金的有17家,更有施罗德的实缴注册资本金高达2514.22万美金,但也有实缴注册资本仅100万美金的英仕曼(上海)投资管理有限公司。

我们查看了一下各家WOFE私募在国内所发产品的策略,基本与其母公司的主策略一致,比如桥水所发行桥水全天候中国一号的策略为宏观策略,元胜所发行的策略基本都为管理期货(母公司是全球最大的管理期货资产管理公司元盛),而以财富管理著称的瑞银集团所发行的7只产品中则包含了固定收益、股票市场中性、股票主观以及FOF策略。

22家WOFE私募的母公司管理规模都非常大,除去被动投资占比非常高的资管巨头贝莱德,管理规模超1000亿美金的也有14家,反观国内资产管理公司中管理规模超1000亿人民币的可能只有景林资产一家(景林资产管理规模是国内加国外累计)。

与母公司管理规模都非常大形成反差的是WOFE机构目前管理规模普遍偏小,22家拿牌WOFE中有三家因为拿牌时间较短,还未发行公开产品(拿牌之后有6个月之内发行公开产品的要求),已发行产品的19家累计管理规模约60多亿元,但是其中管理规模最大的元胜一家就去到20多亿(元盛2012年就开始作为投资顾问在国内发行产品,多年来积累了较好的客户基础,目前其作为投资顾问所管理的规模还有十七八亿),其余WOFE私募管理规模达到5亿以上的仅有瑞银、英仕曼两家。造成这种反差的原因我认为是多方面的,一方面WOFE私募都极度注重品牌声誉,因此对自身策略在国内的成熟度和合规性要求都较高,除元盛和英仕曼较早以投资顾问身份开始了策略的本土化,其它WOFE私募进入国内的时间相对都还不长,目前大部分还在不断完善策略、团队以及国内监管政策的过程中,募资进程相对较慢;另一方面中国资本市场的规模和成熟度与经济体量相比发展相对滞后,所能容纳的管理规模有限(特别是对量化对冲机构来说,能用于对冲的衍生工具太少);最后一点我认为也是很重要的一个点是中国目前的利率在全球来说还较高,导致投资者的收益预期较高,WOFE私募的业绩跟本土私募比优势也许并不大。

WOFE机构的业绩怎么样?

22家WOFE私募目前基本都没有公布业绩,仅有路博迈公布了自己旗下的债券策略业绩,安本投资公布了自己股票主观多头产品的业绩,我们也对其业绩做了一些分析。

我们选取了国内债券领域管理能力非常优秀的鹏扬基金旗下的某只基金与路博迈的同策略基金进行对比,可以看出同期路博迈的基金在年化收益和最大回撤上都略占优势,表现非常优秀。(想了解详细情况的可以添加小实微信:ylcflczx 哦~)

安本标准资产管理公司是英国最大、欧洲第二的主动型资产管理公司,虽然其国内产品没有公开业绩,但是我们找到了一个其自2015年3月开始运作的海外同策路产品,我们选取国内股票主观多头里面管理能力非常优秀的高毅资产同期发行的一只基金做一个对比,可以看出在年化复利和回撤控制上高毅都更优秀(在深度基本面选股策略上,本土优秀私募依靠多年的经验积累应该还会在较长时间内保持优势),但是考虑到安本标准的这支基金截止2019年三季度末高达20多亿美金的管理规模,取得这样的年化复利是非常优秀了。

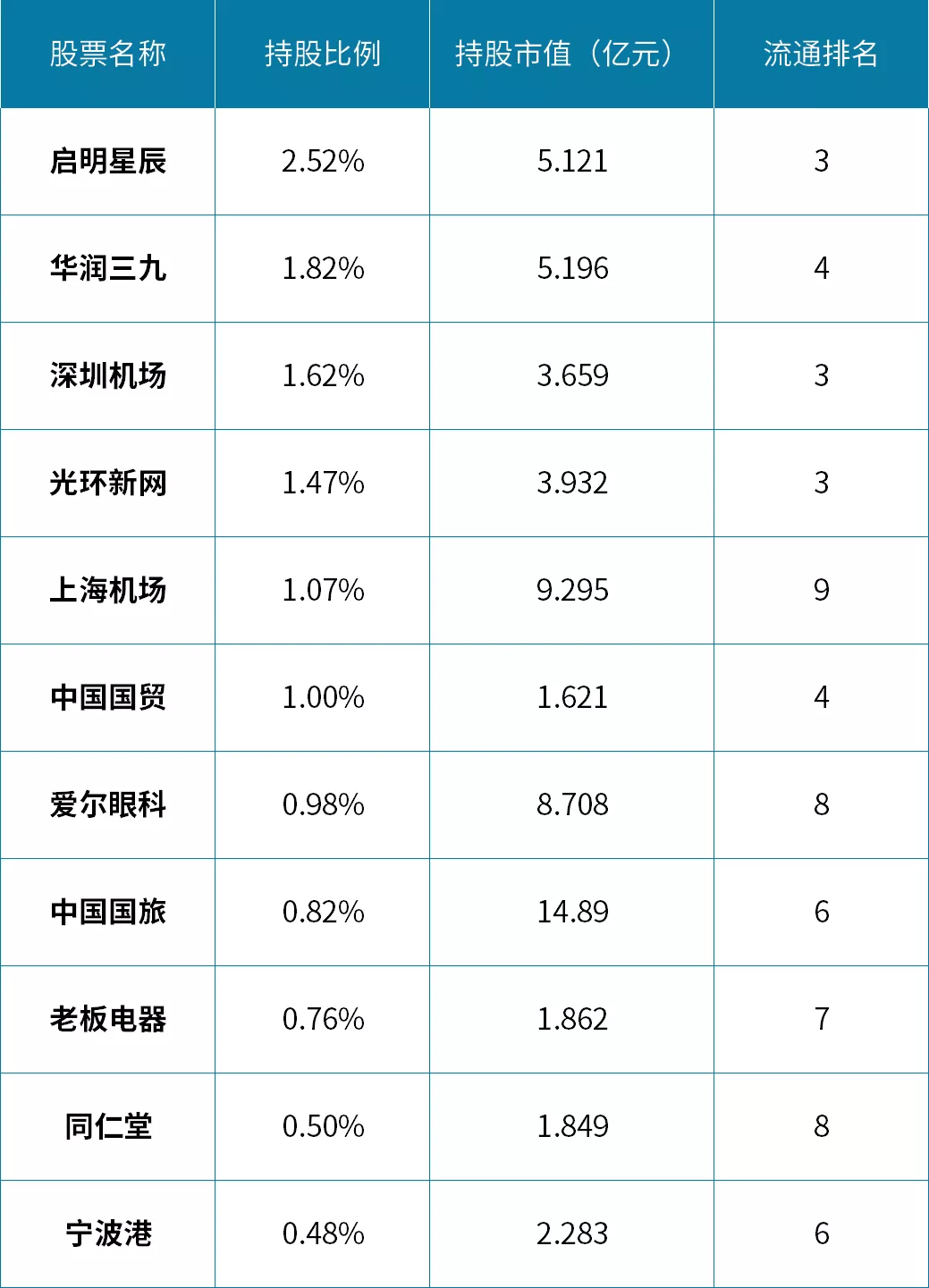

截止三季度末安本标准这支基金的前十大持股见下表,从前十大持股占比仅为49.95%来看,外资的持股整体是较为分散的。

数据来源:Morning star

截止三季度末,该基金进入前十大流通股东的A股列表如下,合计持有市值约58.4亿元。

数据来源:东方财富

虽然安本标准资产管理公司通过WOFE牌照所发行的产品规模较小,只有1个多亿人民币,但是我们查阅其通过QFII和RQFII分别获批了一定的额度,此外因为目前A股绝大部分优质公司都已纳为沪深港通标的(截止2019年10月30日,外资通过沪深港通累计流入A股的资金高达8526.5亿元),因此对于安本标准资产管理公司来说,在海外募集资金,通过沪深港通和QFII及RQFII进入国内来投资是一个更便捷的选择,而且这个业绩在海外也具备较强的竞争力。

除了股票主观和债券策略外,作为最早进入国内的元盛系统化期货投资策略从2012年9月至今,每年均取得正收益,而且年化波动率远低于市场波动率,对比国内其它类似周期的趋势跟踪策略,业绩也是非常优秀了。

对未来发展的思考

作为全球第二大经济体,中国的资本市场已经吸引了全球的眼光,WOFE机构获批私募基金管理人牌照是继QDLP/QFLP/QDII/QFII之后中国资本市场进一步对外开放的制度,而且我们了解到这一趋势有加速的迹象,未来外资资产管理机构除了直接投资中国市场赚取收益外,还将直接在国内募集资金进行投资。国外成熟投资机构在国内市场的参与度会进一步提升,这在提升市场有效性的同时也会降低整体的投资收益率,未来的投资收益预期要下降。

外资私募与本土私募将展开全面竞争,虽然这种竞争在更早就已经展开(我们了解到在对技术和人才依赖度更高的量化期货高频和股票高频做市领域,外资已经基本将国内团队淘汰出局)。外资资管机构具备技术优势、资金优势、人才优势,中国本土资管机构(特别是本土量化私募)如何弯道超车取得突围是一个艰巨的考验。但是跟任何其它行业一样,开放竞争的前期通常是痛苦的,但中国的优势是具备庞大的受过高等教育的人口、勤劳拼搏的精神以及不轻易放弃的韧性,假以时日,通过持续的学习和成长,参与全球化的竞争,中国未来能涌现出一批在国际资本市场上具备影响力的资管机构。

作为FOF基金管理人,首先我们要对这些WOFE私募进行研究,以理性和开放的心态来学习和做投资选择,其次我们要密切跟踪投资者结构的改变对国内原有的一些盈利方式的根本性改变,最后我们最不能错过的是未来十年二十年中能成长起来的国内资管巨头。