您现在的位置:首页 > 鼎实投研 > 鼎实研究 > 以史为鉴知兴替(上)| 可转债系列之二

专题系列第一篇震撼面世后,引起了业界一阵躁动。有A部门小鼎送来的鲜花、有B部门资产哥响亮的掌声、有C部门配置姐崇拜的眼神,还有人事部已装订完毕准备寄出的解雇信(手动狗头)。罗曼罗兰说过:世界上只有一种真正的英雄主义,那就是认清生活真相依旧热爱生活。

小实诚恳地反思了第一篇的失败,确实发现了可以改善的地方。请各位老铁好好改过自新,否则你们会失去小实的。

上期已经跟各位老铁一起见证了可转债的良心之处——由其产品结构决定的上涨下跌非对称的特性。鉴于可转债在融资方式中长时间没有占据主流地位,因此跟那些有传奇色彩的故事不同,可转债更像我们大部分的普通人,成长历程中从来都没有成为过焦点,但却带着一种朴实和善良,悄悄地长成了一个有力量的孩子。以史为鉴,可以知兴替。本期带着各位老铁在时间序列上一同感受可转债的成长历程。

数据资料:凯丰投资

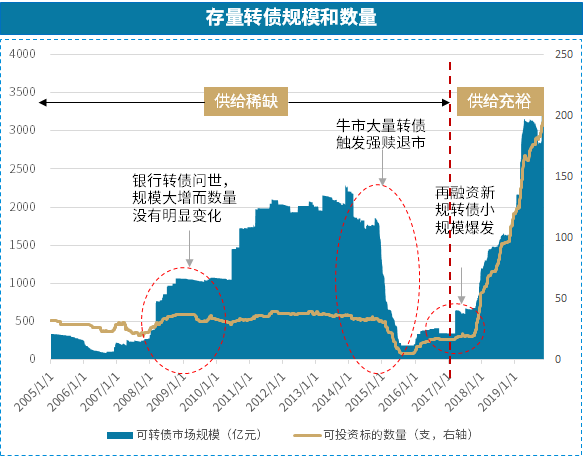

在坐上小实的时光机之前,首先一张图让各位老铁感受下可转债这平庸的一生。上图是可转债从05年至今的存量规模及个券数量的演变。从05年起,经历了成人礼的可转债正式宣布自己是个爷们。但是,随后的12年间,可转债都属于供应非常稀缺的时代(可转债个券数量比小实的自选股还少)。15年普涨牛市之后,很多转债顺利转股,更是“零丁洋里叹零丁”。直到17年,相继出台的再融资和减持新规,让一大波上市公司再次转向可转债。而信用申购这一破天荒的制度,更是让可转债走出了供需两旺的拉风局面。个券数量和规模飞速增加,3000亿的存量规模和200只的个券数量都是历史之最。可转债在经历了平庸的上半生后,终于把头发梳成汪峰模样,嘶吼着:我想要怒放的生命!

第一只A股可转债

(1992-1997)

从1992年试发行第一个可转债铩羽而归后,在整个20世纪可转债的童年都在磕磕碰碰中度过。与一出生就是明星的商品房、前半生大起大落的A股相比,可转债实际上算得上是他们的同龄人。90年代初,商品房经过十年的试点,开始从点到面加速推行。1990年底沪深交易所同时落地,而深交所出生的时候并没有“上户口”,直到一年后才拿到批文。1992年,房企老大哥万科在成立八年后战略性地将住宅开发作为核心业务。同年,证监会成立,但此时两个股票交易所的管辖权仍然属于当地人行管理,听命于地方政府。

乘着社会主义改革的春风,各类资产竞相呱呱坠地。一片春意盎然之时,第一只A股可转债试发行—宝安转债。在三年期定存利率为8.28%的年代,深宝安以3%的年利率发行了5亿可转债,可谓平地一声雷。跟大部分试点品种的命运一样,不管出场多么闪亮,失败结尾似乎就是一种宿命(试点品种被赋予的意义就是像蜡烛一样燃烧自己。就像老铁们上篇没有用“在看”温暖小实,小实依然拽紧了胸前的红领巾,想起了社会主义前辈不求回报的呐喊,含泪在键盘上敲完这第二篇)。

由于正股的行情不配合,下修条款缺失,宝安转债最终转股失败,以上司公司到期还债为结局。本来翘着二郎腿磕着瓜子的深宝安,这改革红利只吃到一半(利息可以低,钱还是要还的,咳咳)。

首个规范性文件出台

(1998-2000)

从92年宝安转债的失败后,只有零星几个国内公司在境外发行B股或者H股的可转债,国内A股可转债进入了长久的真空期。这边厢商品房市场如火如荼,万科的营收从92年的6个亿跃升到98年的22亿,净利润也翻了两番。A股更是短短7年间历经4波牛熊,对于不足20年股龄的年轻股民来说,怀揣着“7年一次牛市”的美梦在倒数的时候,老股民们当年已经四起四落了。如果你不明白为什么同样在A股中混,老股民脸上的褶子特别有历史感,那是因为你没有经历过“521”的单日指数暴涨105%的酸爽,也没有经历过仅仅三个月指数翻两番就能让你改变人生格言的时刻(从“安守自己的能力圈”从此改成“爱拼才会赢”)。

与隔壁家孩子的生机勃勃不同,可转债微笑起来也没有岁月静美的感觉(就是一个没有故事眼神空洞的傻同学)。直到1997年,国务院证券委颁布了《可转债管理暂行办法》,这是我国第一个可转债的规范性文件。当三姑六婆都叹息着这孩子终于有着落的时候,可转债依然默默地念着“不积跬步,无以至千里”——来自乡下老父亲淳朴的智慧。98年,吴江丝绸、南宁化工、茂名炼化三家非上市公司作为“先发债后上市”的白老鼠叽喳着划破了6年的宁静。由于有新股预期,前两家可转债上市后基本就在200元以上运行,可幸最后正股都顺利上市。

丝绸转债

图表来源:Wind

南化转债

图表来源:wind

可是老幺茂名炼化出了幺蛾子,上市失败,最后以115回售。投资者组织维权,使得“先发债后上市”的模式就此夭折(蛰伏六年,厚积薄发,还是糊了)。从此,上市公司发可转债的模式重新改回到“先上市后发债”的模式。

真正奠定此后可转债条款蓝本的是2000年上市的机场转债,我们上篇提到【下修转股价】、【强制赎回】及【回售条款】三个重要条款是平衡发行方和投资者利益的可转债三宝。而机场转债就包含了这三个条款,初具雏形。并且与前面出生的兄弟不同,在转股的规定上并没有强制性转股的条款,使得转股真正地变成了一项权利,让可转债真正变为“信用债+转股权”的结合体(历史的伏笔总是在波澜不惊的一刻,以至于只有后人才知道哪一刻才是转折点)。各位老铁看到这里是不是刚开始有种站在历史交汇点的代入感了?胸前的红领巾先收起来,以下的彩蛋会触碰你的知识盲区。伟大的机场转债—现代可转债的先驱,上市当天开盘1.88,最低价1.20,收盘价101.58。(wht the….搞嬷子嘞!)各位老铁没看错是1.20的低价,如果不小心开盘就买,当天收盘你将获得50-100倍的收益。是什么让一个面值百元的转债落得1.88的开盘价?又是什么让一个面值百元的转债已经开在1.88,还会有人砸到1.20?(当年的好汉老哥们,放学别走啊,最近在布局什么品种啊,想致富的老铁们帮忙找人诶)

机场转债

图表来源:wind

再融资的竞争中暂露头角

(2001-2004)

机场转债戏剧出场,却完美收官。但其在A股可转债历史上的意义至少有二:一是给往后的可转债提供了条款框架蓝本,二是一场闹剧使得投资者对可转债的本质和估值有了更深刻的理解。至此,可转债自身已经摸索出了一套生存之道,但是与小实这种普通人一样,因为优秀得不够明显,所以想要发展还需要客观的机遇。(各位老铁再不给力,小实可是要去擦口红卖不粘锅咯)

作为上市公司的再融资三剑客“增发、配股、可转债”,可转债一直是差等生。但在2001年后,差等生也开始有春天。2001年3月出台了新规定,提高了增发和配股的门槛。加上连续两年的行情不给力,定增和配股受到投资者的抵触,部分上市公司开始转向可转债。紧接着从2002到2004年的三年间,可谓是可转债人生的第一个机遇。除了政策扶持之外,遇到了高通胀的股债双杀时代,可转债终于把两位大哥踩在了脚下,站到了镁光灯的C位。

大家请看VCR,看看入围的片段,中证转债指数(黄线)03年的跟涨股市以及04年的抗跌的完美身姿,让投资者再也不敢忽略眼前这个绽放着光芒的普通孩子。(十年蛰伏,终等来绽放一刻)

图标来源:wind

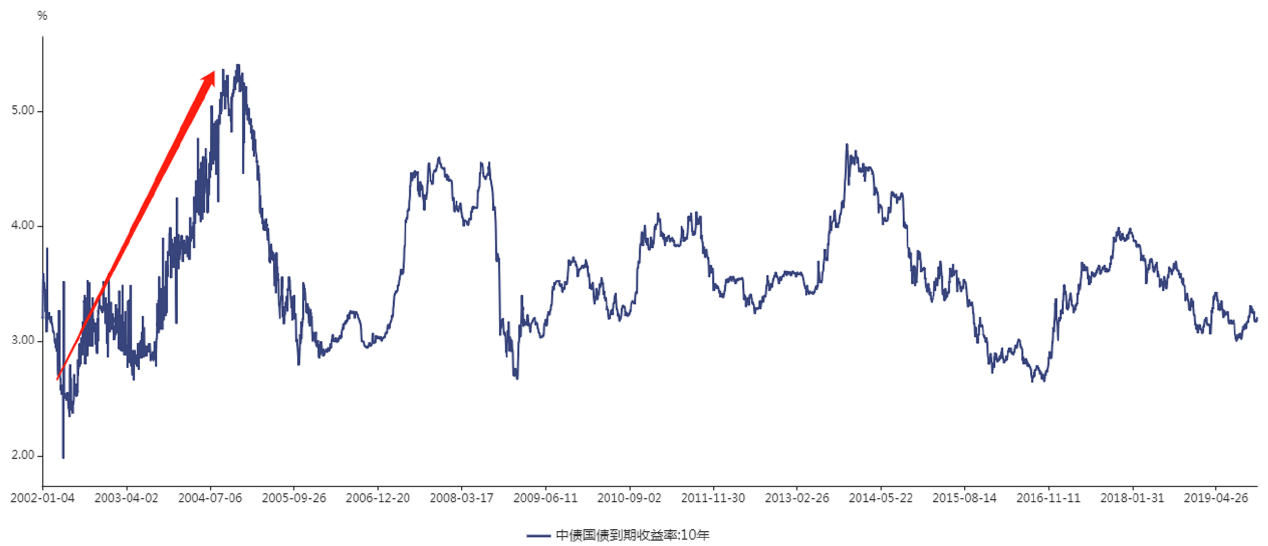

同时通胀的逐步走高,也让利率债步入熊市(下图是10年期国债收益率的走势,到期收益率与债券价格走势负相关)。靠着天时地利人和,可转债扎扎实实地赢了一仗。

图表来源:wind

这扎实的翻身仗,让可转债一鸣惊人,终于像个爷们一样站到了历史的舞台。像很多普通人一样,我们都在难得高光的时刻对未来有线性外推的美好期待。不管未来如何,就让我们在这个高光时刻作片刻停留,才有勇气继续面对命运的考验。

没听懂?小!实!累!了!刚刚人事部抖动着大信封通知小实去面谈。如果小实还能回来,再给各位老铁把05年后的故事补上。掰!

The End

- 关于我们 -

鼎实(隶属于广州市好投私募基金管理有限公司,是其旗下品牌)是国内首批专业的证券类私募FOF管理人,5年公开业绩,以风控为第一原则,以实现长期复利为目标,以投资标的基本面研究和市场认知为驱动力,动态配置全市场、多策略、多周期资产。